Hicimos un vídeo hace un par de semanas cómo funciona la equidad en las startups, pero una pregunta que seguía surgiendo era sobre las ganancias: ¿cómo se distribuyen las ganancias?

Es una pregunta justa. La Escuela de Negocios 101 le enseñará que para que una empresa prospere, ¡necesita beneficios! Y Business 101 tiene razón, pero eso no se aplica exactamente a las empresas emergentes.

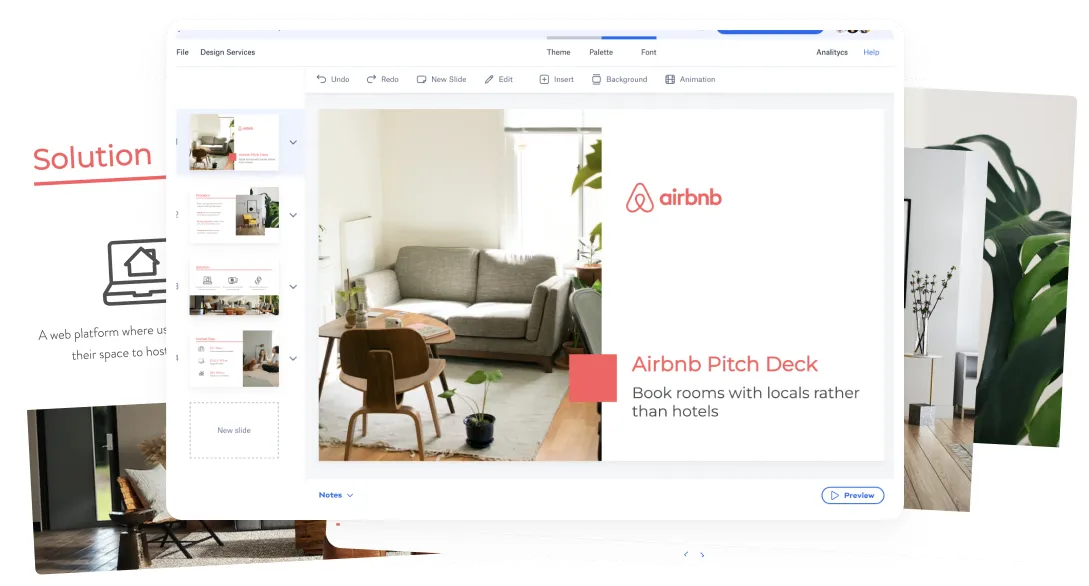

Cuando Facebook compró Instagram en 2013, pagó mil millones de dólares por la plataforma. En ese momento, Instagram no había generado ni un solo dólar de ingresos (todo eran gastos) y, sin embargo, los fundadores de Instagram, los inversores y, con suerte, los empleados se marcharon con grandes sueldos de esa salida.

¿Por qué números tan locos para una plataforma que no generó ingresos? Desde su adquisición, Instagram ha generado miles de millones de dólares en ingresos para Facebook, y desde que Facebook dejó de ser popular, se podría argumentar que Instagram es todo lo que tiene para atraer al público joven.

Así que, finalmente, Instagram obtuvo ganancias. Excepto que los inversores originales de Instagram nunca recaudaron ninguna de las ganancias de Instagram. No querían hacerlo y nunca tuvieron la intención de hacerlo. Pero, ¿por qué?

Por eso, en este artículo quiero explicar cómo funciona el modelo de ganancias, analizar algunos escenarios de diferentes empresas y aclarar por qué, para inversores de capital riesgo, las ganancias son simplemente aburridas.

¿Cómo funcionan las ganancias para una empresa tradicional?

Usemos un negocio muy tradicional, pero muy común, como ejemplo: una agencia de marketing.

Esta empresa probablemente tendrá 2 departamentos principales:

- Crecimiento: Lo que significa ventas, marketing y desarrollo empresarial

- Costos: Es decir, las personas que están a cargo de hacer el trabajo, los diseñadores y los vendedores. En un modelo financiero, estos son los gastos que aumentan en función de sus ingresos y se clasifican como costos de los bienes vendidos.

A medida que la empresa obtiene más clientes, obtiene más ingresos, pero también aumenta proporcionalmente sus costos. Más clientes significa más inteligencia para entregar trabajo a esos clientes. También hay otros costos, como los de administración y recursos humanos, y también tienen que escalarse más o menos proporcionalmente al personal. Por lo tanto, a medida que su empresa crece, también crece la cantidad de personas.

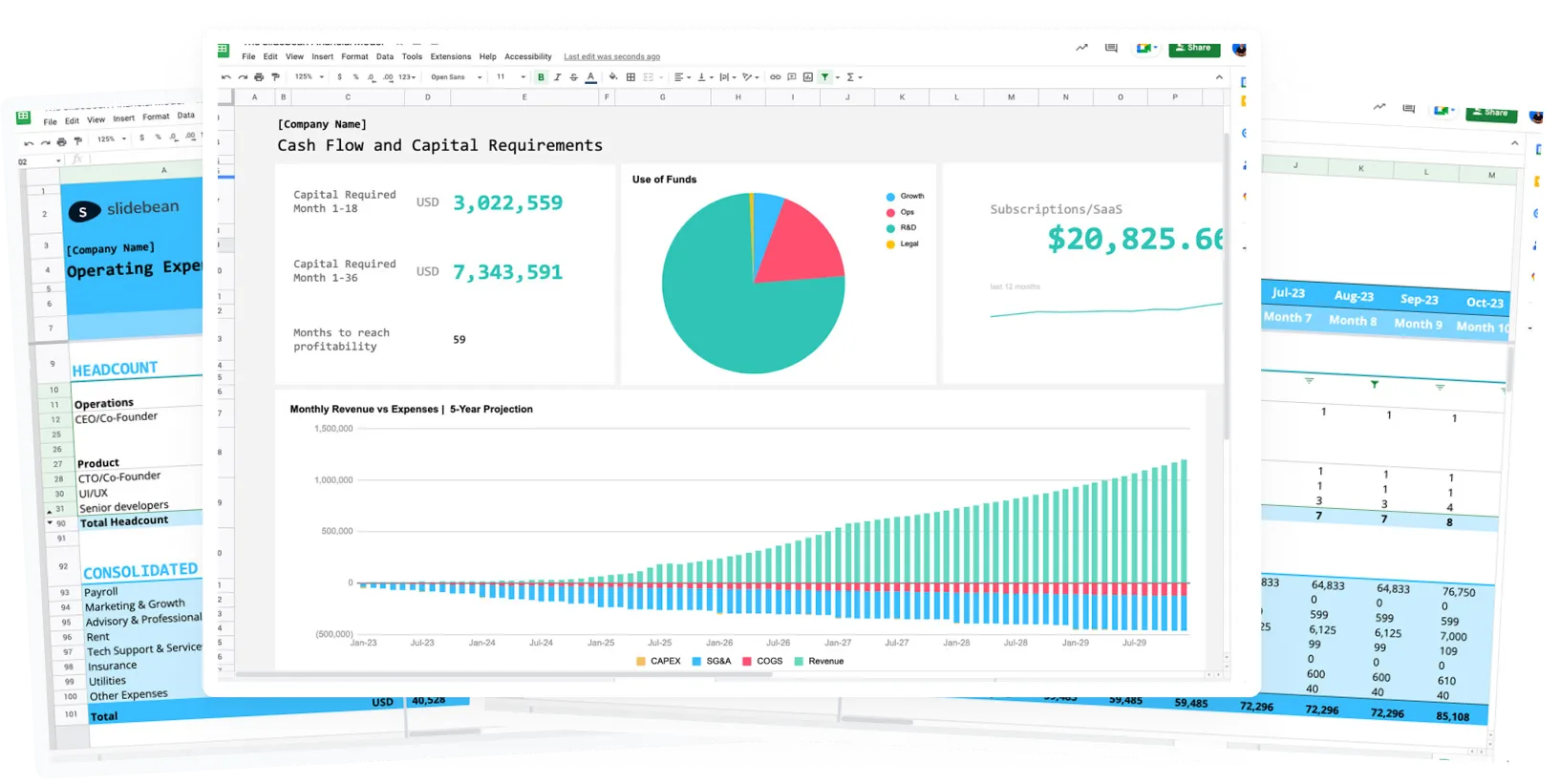

Digamos que tú escalar esta empresa ser una organización con 50 personas y unos 10 millones de dólares en ingresos anuales. Ahora bien, si bien el margen bruto de los servicios puede ser, por ejemplo, del 40%, el margen neto (después de tener en cuenta todos los gastos generales) suele ser de entre el 5 y el 7%. Por lo tanto, si esta empresa ganó 10 millones de dólares, después de pagar a todo el personal y todos los costos, termina con un EBITDA de alrededor de 750 000 dólares (beneficios antes de intereses, impuestos, depreciación y revalorización). La empresa debe entonces pagar impuestos sobre ese dinero. En los EE. UU., eso es estatal y federal. Redondeemos esa cifra al 25%, para que la empresa acabe obteniendo 562.500 dólares en beneficios puros.

Ahora la empresa puede pagar eso a los accionistas; por lo general, es una decisión de la junta. Por lo tanto, el consejo de administración acuerda mantener 162 000 dólares en cuentas a modo de protección en caso de que se produzca una recesión o una pandemia mundial, por lo que pagará 400 000 dólares a los accionistas.

Imaginemos que esta empresa fue fundada por 3 cofundadores con una distribución equitativa de acciones, por lo que cada uno de ellos recibirá alrededor de 133 000 dólares al año. ¿Verdad? ¡No, ah!

Aún no. Te olvidaste de los impuestos. ¿Qué, otra vez? Sí, otra vez. Es el doble impuesto sobre los dividendos que se aplica en muchos países. Suponiendo que estas personas sean solteras y ya ganen alrededor de 150 000 dólares en salario con la empresa u otros ingresos, ahora están generando 133 000 dólares adicionales en el año, lo que les permite pasar de una tasa impositiva marginal del 24% al 35% completo.

Es aún peor si no eres un contribuyente estadounidense. En esos casos, se paga un impuesto fijo del 30% sobre los dividendos, pero suponiendo que estas personas vivan en Brooklyn, los ingresos netos adicionales que generan se reducen a 74.247 dólares después de los impuestos adicionales. Sin embargo, esos son los fundadores. En este artículo, nos referimos a los inversores.

¿Por qué no son necesarias las ganancias para una startup?

Imaginemos que esta empresa recaudó algo de dinero para despegar. Llegó un inversor e invirtió 500 000 dólares para poner en marcha la empresa, por los que recibió el 15% de la empresa.

Si quieres ver cómo funcionan estas matemáticas, echa un vistazo a nuestro vídeo sobre Tablas Cap.

Ahora ese inversor ganará 60 000 dólares con esta distribución de dividendos de 400 000 dólares (el 15%, equivalente a su porcentaje de propiedad, ANTES de impuestos). Suponiendo que la empresa siga operando de la misma manera, tardarán años, tal vez incluso décadas, en recuperar una vez más de su inversión original de 500 000$.

Eso es demasiado lento. No tendrán liquidez (acceso a ese dinero) durante años, ya que realmente no pueden sacar ese dinero. También es arriesgado; la empresa podría quebrar, como hacen muchas empresas emergentes. También están a merced de lo que decida el consejo de administración; con una participación del 15%, probablemente solo tengan un voto de cada 3 o uno de cada 5, lo que no es suficiente para garantizar los dividendos. Es posible que el consejo desee conservar todos los dividendos de la empresa para volver a invertirlos en el crecimiento, lo cual no es mala idea.

Así que ese no es un escenario emocionante. Es por eso que las empresas «tradicionales» que tienen márgenes tan reducidos no pueden recaudar dinero de la misma manera que lo hacen las nuevas empresas. Ese no es el negocio del capital de riesgo.

Hay inversores que financiarán un negocio más tradicional, pero los cheques suelen ser más pequeños y la participación accionaria necesaria será mucho mayor. Por ejemplo, un restaurante puede tener un fundador financiero o ejecutivo que aporta el capital, y el chef, o el operador, que dirige el negocio, y ellos van al 50%. El riesgo sigue ahí, pero el ROI llega antes porque representa la mitad de las ganancias.

¿Cómo sobreviven las startups a rondas millonarias sin ganancias?

Entonces, ¿por qué las empresas emergentes de tecnología se salen con la suya con rondas millonarias y pequeñas participaciones en acciones?

Sacar beneficios de una empresa no es el único resultado para una empresa. Además de morir, lo cual es una posibilidad, una empresa puede ser adquirida o salir a bolsa, y ambas son muy interesantes porque el día de pago llega rápidamente. Los capitalistas de riesgo esperan una adquisición en 7 o 9 años porque entonces pueden retirar dinero, obtener los beneficios y utilizar el dinero para su próxima inversión.

Todavía tengo algún fundador ocasional que no está pensando en vender su empresa. Quieren administrarlo y dejarlo en manos de sus hijos. Eso es bonito y está totalmente bien, pero lo hace incompatible con los inversores de capital riesgo. Es un juego diferente; es un negocio diferente, no el juego del capital de riesgo y las empresas emergentes de rápido crecimiento.

Por lo tanto, las salidas son geniales porque los inversores no tienen que esperar para cobrar las ganancias; cobran el precio por acción que paga el comprador, y eso significa un juego de pelota completamente diferente.

En muchas adquisiciones, las ganancias son irrelevantes.

¿Cuáles son los diferentes escenarios de adquisición para las empresas emergentes de tecnología?

Permítanme darles algunos ejemplos de escenarios de adquisición comunes para una startup tecnológica.

Adqui-hire

El ejemplo más fácil de entender es la adquisición. Se trata de un término que proviene de la adquisición y contratación y se refiere a cuando una empresa compra una startup no tanto por su producto, definitivamente no por sus ingresos, sino por sus talento.

El primer ejemplo que me viene a la mente es una empresa llamada Fly Labs, fundada por un par de buenos amigos. Crearon esta plataforma de edición de vídeo muy sencilla y genial. Habían tenido cierto éxito en la App Store y habían recaudado alrededor de 1,5 millones de dólares, pero estaba claro que iban a necesitar mucho más capital para alcanzar el dominio del mercado.

No está claro qué información sé que no es pública, pero probablemente pueda revelar que no fueron rentables.

Varias empresas se pusieron en contacto para comprarlos: sobre todo porque su tecnología les resultaba útil, pero sobre todo porque el equipo que creó esta potente aplicación sería muy útil para esa organización. Google terminó comprándolos, por una cantidad no revelada, para unirse a su equipo de Google Photos.

Cuando tiene montos de adquisición no revelados, generalmente se debe a que el número no es un número «presumible». La oferta que haga una empresa como Google, por supuesto, debe ser suficiente para que los inversores la acepten (lo que significa que, independientemente de lo que hayan invertido, al menos necesitan recuperarse), y para que los fundadores y el resto del equipo estén motivados para trabajar en Google durante unos años.

Por lo general, hay una combinación de dinero en efectivo (para que los inversores se vayan contentos) y la adquisición de bonos en acciones o en función del tiempo para que el equipo, una vez más, permanezca con el comprador durante algunos años.

Un punto de referencia del que oirás hablar a veces es de 1 millón de dólares por ingeniero, lo que puede parecer una locura. No se trata de que cada ingeniero reciba 1 millón de dólares, sino de que la empresa se valora en función del número de ingenieros que aporta al comprador.

¿Por qué? Bueno, porque los ingenieros son caros, difíciles de encontrar y difíciles de contratar. Si puedes encontrar un equipo que ya tenga una buena relación y experiencia comprobada en un desafío determinado, ¡puedes aportarlo entero equipo para implementar esa tecnología en su equipo, esto elimina de manera efectiva muchos de los costos y riesgos de crear ese equipo mediante la contratación de personas desconocidas.

Los inversores no ganan mucho dinero con las adquisiciones; por lo general, se les paga entre 1 y 1,5 veces su inversión original. Las contrataciones por Acqui-Hires son geniales, pero en su mayoría son fáciles de conseguir.

Clientes/Audiencia

Otras adquisiciones pueden ser más estratégicas, como cuando Hubspot adquirió The Hustle o cuando Business Insider adquirió MorningBrew.

Estas adquisiciones se están realizando para comprar una audiencia.

Hubspot reveló que, cuando se realizó la compra, The Hustle tenía alrededor de 1,5 millones de lectores al mes, y revelaron que esto es lo que más les importaba: acceder a una nueva audiencia para seguir haciendo crecer su estrategia de marketing de contenidos.

No sabemos el precio de adquisición, pero Internet parece estar de acuerdo en que osciló entre 25 y 30 millones de dólares.

Y a partir de esa información, podemos inferir algunas cosas. Por ejemplo, podemos hacer algunos cálculos y estimar que pagaron alrededor de 20 dólares por lector activo. The Hustle solo había recaudado alrededor de 1,3 millones de dólares en capital, por lo que, suponiendo que los inversores de esa ronda acabaran con el 15% de la empresa, su pago se duplicaría aproximadamente.

Morning Brew lo hizo aún mejor, al ser adquirida por 75 millones de dólares por Business Insider. En el momento de la compra, tenían 2,5 millones de lectores, 500 000 suscriptores y 6 millones de descargas en su perfil.

Por lo tanto, ambas son compañías de medios que se adquirieron no por sus ingresos sino por la participación de su público.

Las audiencias son muy valiosas. Para el comprador, significa tener acceso a más personas/más lectores/más audiencia, para monetizarlos de la misma manera que ya lo hacen. También están comprando a la competencia y eliminando el riesgo, y están aportando cerebros nuevos e inteligentes a su organización.

Si queremos comparar estas adquisiciones con las de Facebook, que adquirió 25 millones de usuarios de Instagram por 1 000 millones de dólares, nos situamos en unos 40 dólares por usuario, pero en este caso no se trata de los usuarios ni de los ingresos, sino de la importancia estratégica de Instagram para Facebook: usuarios más jóvenes, nuevas ideas e incluso evitar que otros competidores las compren.

El último ejemplo que voy a compartir hoy es el de una empresa llamada Quip, que fue adquirida por Salesforce por un valor estimado de 750 millones de dólares.

Adquisición de Quip

Quip era una suite ofimática sencilla y bien diseñada: un procesador de textos y una plataforma de hojas de cálculo. No era tan potente como sus homólogos de Microsoft, pero era simple e intuitiva. Tenían ingresos y usuarios cuando lo adquirieron, por lo que su precio de 750 millones de dólares podría haber multiplicado su tasa de ejecución anual, pero estaba más relacionado con el objetivo final de Salesforce de crear este sistema operativo para las ventas.

En el momento de la compra, según Crunchbase, la empresa había recaudado 45 millones de dólares en dos rondas de financiación: una serie A y una serie B. Suponiendo que ambas rondas sumaran alrededor del 30% de la empresa, estos inversores se fueron a casa con 225 millones de dólares, o un multiplicador de 5 veces su inversión, ¡en solo 4 años!

Eso es el ROI del capital de riesgo. No porcentajes, sino multiplicadores.

Esto aumenta aún más si la empresa no es adquirida, sino que sale a bolsa: cuando cotiza en bolsa, el valor de las acciones lo define el mercado y, a veces, esos mercados valoran a las empresas muy por encima de sus ingresos, solo por su potencial para cambiar el mundo.

Que eso sea real o no importa poco a los inversores originales. Como empresa pública, pueden retirar dinero y habrán ganado 10, 50 o 100 veces más que sus cheques originales, especialmente si ingresaron temprano.

Todo esto, por supuesto, es extremadamente, extremadamente arriesgado. La mayoría de las empresas emergentes fracasarán. Si no están generando ganancias, dependen de que más inversores apuesten por ellas para seguir construyendo su visión. La cruda verdad es que el 90% restante de las empresas en quiebra pagarán 100 veces más que los unicornios.

Un poco de suerte

La victoria de una startup nos cambia la vida a los fundadores, y también puede cambiarle la vida a un inversor afortunado (o inteligente) en una fase inicial.

UN salida de inicio también permite a todos tomar lo aprendido y aplicarlo a su nueva empresa, con más posibilidades de volver a lograr la misma hazaña, y en este mundo de salidas, las ganancias no son tu problema (todavía).

Necesito inversores

Hicimos un vídeo hace un par de semanas cómo funciona la equidad en las startups, pero una pregunta que seguía surgiendo era sobre las ganancias: ¿cómo se distribuyen las ganancias?

Es una pregunta justa. La Escuela de Negocios 101 le enseñará que para que una empresa prospere, ¡necesita beneficios! Y Business 101 tiene razón, pero eso no se aplica exactamente a las empresas emergentes.

Cuando Facebook compró Instagram en 2013, pagó mil millones de dólares por la plataforma. En ese momento, Instagram no había generado ni un solo dólar de ingresos (todo eran gastos) y, sin embargo, los fundadores de Instagram, los inversores y, con suerte, los empleados se marcharon con grandes sueldos de esa salida.

¿Por qué números tan locos para una plataforma que no generó ingresos? Desde su adquisición, Instagram ha generado miles de millones de dólares en ingresos para Facebook, y desde que Facebook dejó de ser popular, se podría argumentar que Instagram es todo lo que tiene para atraer al público joven.

Así que, finalmente, Instagram obtuvo ganancias. Excepto que los inversores originales de Instagram nunca recaudaron ninguna de las ganancias de Instagram. No querían hacerlo y nunca tuvieron la intención de hacerlo. Pero, ¿por qué?

Por eso, en este artículo quiero explicar cómo funciona el modelo de ganancias, analizar algunos escenarios de diferentes empresas y aclarar por qué, para inversores de capital riesgo, las ganancias son simplemente aburridas.

¿Cómo funcionan las ganancias para una empresa tradicional?

Usemos un negocio muy tradicional, pero muy común, como ejemplo: una agencia de marketing.

Esta empresa probablemente tendrá 2 departamentos principales:

- Crecimiento: Lo que significa ventas, marketing y desarrollo empresarial

- Costos: Es decir, las personas que están a cargo de hacer el trabajo, los diseñadores y los vendedores. En un modelo financiero, estos son los gastos que aumentan en función de sus ingresos y se clasifican como costos de los bienes vendidos.

A medida que la empresa obtiene más clientes, obtiene más ingresos, pero también aumenta proporcionalmente sus costos. Más clientes significa más inteligencia para entregar trabajo a esos clientes. También hay otros costos, como los de administración y recursos humanos, y también tienen que escalarse más o menos proporcionalmente al personal. Por lo tanto, a medida que su empresa crece, también crece la cantidad de personas.

Digamos que tú escalar esta empresa ser una organización con 50 personas y unos 10 millones de dólares en ingresos anuales. Ahora bien, si bien el margen bruto de los servicios puede ser, por ejemplo, del 40%, el margen neto (después de tener en cuenta todos los gastos generales) suele ser de entre el 5 y el 7%. Por lo tanto, si esta empresa ganó 10 millones de dólares, después de pagar a todo el personal y todos los costos, termina con un EBITDA de alrededor de 750 000 dólares (beneficios antes de intereses, impuestos, depreciación y revalorización). La empresa debe entonces pagar impuestos sobre ese dinero. En los EE. UU., eso es estatal y federal. Redondeemos esa cifra al 25%, para que la empresa acabe obteniendo 562.500 dólares en beneficios puros.

Ahora la empresa puede pagar eso a los accionistas; por lo general, es una decisión de la junta. Por lo tanto, el consejo de administración acuerda mantener 162 000 dólares en cuentas a modo de protección en caso de que se produzca una recesión o una pandemia mundial, por lo que pagará 400 000 dólares a los accionistas.

Imaginemos que esta empresa fue fundada por 3 cofundadores con una distribución equitativa de acciones, por lo que cada uno de ellos recibirá alrededor de 133 000 dólares al año. ¿Verdad? ¡No, ah!

Aún no. Te olvidaste de los impuestos. ¿Qué, otra vez? Sí, otra vez. Es el doble impuesto sobre los dividendos que se aplica en muchos países. Suponiendo que estas personas sean solteras y ya ganen alrededor de 150 000 dólares en salario con la empresa u otros ingresos, ahora están generando 133 000 dólares adicionales en el año, lo que les permite pasar de una tasa impositiva marginal del 24% al 35% completo.

Es aún peor si no eres un contribuyente estadounidense. En esos casos, se paga un impuesto fijo del 30% sobre los dividendos, pero suponiendo que estas personas vivan en Brooklyn, los ingresos netos adicionales que generan se reducen a 74.247 dólares después de los impuestos adicionales. Sin embargo, esos son los fundadores. En este artículo, nos referimos a los inversores.

¿Por qué no son necesarias las ganancias para una startup?

Imaginemos que esta empresa recaudó algo de dinero para despegar. Llegó un inversor e invirtió 500 000 dólares para poner en marcha la empresa, por los que recibió el 15% de la empresa.

Si quieres ver cómo funcionan estas matemáticas, echa un vistazo a nuestro vídeo sobre Tablas Cap.

Ahora ese inversor ganará 60 000 dólares con esta distribución de dividendos de 400 000 dólares (el 15%, equivalente a su porcentaje de propiedad, ANTES de impuestos). Suponiendo que la empresa siga operando de la misma manera, tardarán años, tal vez incluso décadas, en recuperar una vez más de su inversión original de 500 000$.

Eso es demasiado lento. No tendrán liquidez (acceso a ese dinero) durante años, ya que realmente no pueden sacar ese dinero. También es arriesgado; la empresa podría quebrar, como hacen muchas empresas emergentes. También están a merced de lo que decida el consejo de administración; con una participación del 15%, probablemente solo tengan un voto de cada 3 o uno de cada 5, lo que no es suficiente para garantizar los dividendos. Es posible que el consejo desee conservar todos los dividendos de la empresa para volver a invertirlos en el crecimiento, lo cual no es mala idea.

Así que ese no es un escenario emocionante. Es por eso que las empresas «tradicionales» que tienen márgenes tan reducidos no pueden recaudar dinero de la misma manera que lo hacen las nuevas empresas. Ese no es el negocio del capital de riesgo.

Hay inversores que financiarán un negocio más tradicional, pero los cheques suelen ser más pequeños y la participación accionaria necesaria será mucho mayor. Por ejemplo, un restaurante puede tener un fundador financiero o ejecutivo que aporta el capital, y el chef, o el operador, que dirige el negocio, y ellos van al 50%. El riesgo sigue ahí, pero el ROI llega antes porque representa la mitad de las ganancias.

¿Cómo sobreviven las startups a rondas millonarias sin ganancias?

Entonces, ¿por qué las empresas emergentes de tecnología se salen con la suya con rondas millonarias y pequeñas participaciones en acciones?

Sacar beneficios de una empresa no es el único resultado para una empresa. Además de morir, lo cual es una posibilidad, una empresa puede ser adquirida o salir a bolsa, y ambas son muy interesantes porque el día de pago llega rápidamente. Los capitalistas de riesgo esperan una adquisición en 7 o 9 años porque entonces pueden retirar dinero, obtener los beneficios y utilizar el dinero para su próxima inversión.

Todavía tengo algún fundador ocasional que no está pensando en vender su empresa. Quieren administrarlo y dejarlo en manos de sus hijos. Eso es bonito y está totalmente bien, pero lo hace incompatible con los inversores de capital riesgo. Es un juego diferente; es un negocio diferente, no el juego del capital de riesgo y las empresas emergentes de rápido crecimiento.

Por lo tanto, las salidas son geniales porque los inversores no tienen que esperar para cobrar las ganancias; cobran el precio por acción que paga el comprador, y eso significa un juego de pelota completamente diferente.

En muchas adquisiciones, las ganancias son irrelevantes.

¿Cuáles son los diferentes escenarios de adquisición para las empresas emergentes de tecnología?

Permítanme darles algunos ejemplos de escenarios de adquisición comunes para una startup tecnológica.

Adqui-hire

El ejemplo más fácil de entender es la adquisición. Se trata de un término que proviene de la adquisición y contratación y se refiere a cuando una empresa compra una startup no tanto por su producto, definitivamente no por sus ingresos, sino por sus talento.

El primer ejemplo que me viene a la mente es una empresa llamada Fly Labs, fundada por un par de buenos amigos. Crearon esta plataforma de edición de vídeo muy sencilla y genial. Habían tenido cierto éxito en la App Store y habían recaudado alrededor de 1,5 millones de dólares, pero estaba claro que iban a necesitar mucho más capital para alcanzar el dominio del mercado.

No está claro qué información sé que no es pública, pero probablemente pueda revelar que no fueron rentables.

Varias empresas se pusieron en contacto para comprarlos: sobre todo porque su tecnología les resultaba útil, pero sobre todo porque el equipo que creó esta potente aplicación sería muy útil para esa organización. Google terminó comprándolos, por una cantidad no revelada, para unirse a su equipo de Google Photos.

Cuando tiene montos de adquisición no revelados, generalmente se debe a que el número no es un número «presumible». La oferta que haga una empresa como Google, por supuesto, debe ser suficiente para que los inversores la acepten (lo que significa que, independientemente de lo que hayan invertido, al menos necesitan recuperarse), y para que los fundadores y el resto del equipo estén motivados para trabajar en Google durante unos años.

Por lo general, hay una combinación de dinero en efectivo (para que los inversores se vayan contentos) y la adquisición de bonos en acciones o en función del tiempo para que el equipo, una vez más, permanezca con el comprador durante algunos años.

Un punto de referencia del que oirás hablar a veces es de 1 millón de dólares por ingeniero, lo que puede parecer una locura. No se trata de que cada ingeniero reciba 1 millón de dólares, sino de que la empresa se valora en función del número de ingenieros que aporta al comprador.

¿Por qué? Bueno, porque los ingenieros son caros, difíciles de encontrar y difíciles de contratar. Si puedes encontrar un equipo que ya tenga una buena relación y experiencia comprobada en un desafío determinado, ¡puedes aportarlo entero equipo para implementar esa tecnología en su equipo, esto elimina de manera efectiva muchos de los costos y riesgos de crear ese equipo mediante la contratación de personas desconocidas.

Los inversores no ganan mucho dinero con las adquisiciones; por lo general, se les paga entre 1 y 1,5 veces su inversión original. Las contrataciones por Acqui-Hires son geniales, pero en su mayoría son fáciles de conseguir.

Clientes/Audiencia

Otras adquisiciones pueden ser más estratégicas, como cuando Hubspot adquirió The Hustle o cuando Business Insider adquirió MorningBrew.

Estas adquisiciones se están realizando para comprar una audiencia.

Hubspot reveló que, cuando se realizó la compra, The Hustle tenía alrededor de 1,5 millones de lectores al mes, y revelaron que esto es lo que más les importaba: acceder a una nueva audiencia para seguir haciendo crecer su estrategia de marketing de contenidos.

No sabemos el precio de adquisición, pero Internet parece estar de acuerdo en que osciló entre 25 y 30 millones de dólares.

Y a partir de esa información, podemos inferir algunas cosas. Por ejemplo, podemos hacer algunos cálculos y estimar que pagaron alrededor de 20 dólares por lector activo. The Hustle solo había recaudado alrededor de 1,3 millones de dólares en capital, por lo que, suponiendo que los inversores de esa ronda acabaran con el 15% de la empresa, su pago se duplicaría aproximadamente.

Morning Brew lo hizo aún mejor, al ser adquirida por 75 millones de dólares por Business Insider. En el momento de la compra, tenían 2,5 millones de lectores, 500 000 suscriptores y 6 millones de descargas en su perfil.

Por lo tanto, ambas son compañías de medios que se adquirieron no por sus ingresos sino por la participación de su público.

Las audiencias son muy valiosas. Para el comprador, significa tener acceso a más personas/más lectores/más audiencia, para monetizarlos de la misma manera que ya lo hacen. También están comprando a la competencia y eliminando el riesgo, y están aportando cerebros nuevos e inteligentes a su organización.

Si queremos comparar estas adquisiciones con las de Facebook, que adquirió 25 millones de usuarios de Instagram por 1 000 millones de dólares, nos situamos en unos 40 dólares por usuario, pero en este caso no se trata de los usuarios ni de los ingresos, sino de la importancia estratégica de Instagram para Facebook: usuarios más jóvenes, nuevas ideas e incluso evitar que otros competidores las compren.

El último ejemplo que voy a compartir hoy es el de una empresa llamada Quip, que fue adquirida por Salesforce por un valor estimado de 750 millones de dólares.

Adquisición de Quip

Quip era una suite ofimática sencilla y bien diseñada: un procesador de textos y una plataforma de hojas de cálculo. No era tan potente como sus homólogos de Microsoft, pero era simple e intuitiva. Tenían ingresos y usuarios cuando lo adquirieron, por lo que su precio de 750 millones de dólares podría haber multiplicado su tasa de ejecución anual, pero estaba más relacionado con el objetivo final de Salesforce de crear este sistema operativo para las ventas.

En el momento de la compra, según Crunchbase, la empresa había recaudado 45 millones de dólares en dos rondas de financiación: una serie A y una serie B. Suponiendo que ambas rondas sumaran alrededor del 30% de la empresa, estos inversores se fueron a casa con 225 millones de dólares, o un multiplicador de 5 veces su inversión, ¡en solo 4 años!

Eso es el ROI del capital de riesgo. No porcentajes, sino multiplicadores.

Esto aumenta aún más si la empresa no es adquirida, sino que sale a bolsa: cuando cotiza en bolsa, el valor de las acciones lo define el mercado y, a veces, esos mercados valoran a las empresas muy por encima de sus ingresos, solo por su potencial para cambiar el mundo.

Que eso sea real o no importa poco a los inversores originales. Como empresa pública, pueden retirar dinero y habrán ganado 10, 50 o 100 veces más que sus cheques originales, especialmente si ingresaron temprano.

Todo esto, por supuesto, es extremadamente, extremadamente arriesgado. La mayoría de las empresas emergentes fracasarán. Si no están generando ganancias, dependen de que más inversores apuesten por ellas para seguir construyendo su visión. La cruda verdad es que el 90% restante de las empresas en quiebra pagarán 100 veces más que los unicornios.

Un poco de suerte

La victoria de una startup nos cambia la vida a los fundadores, y también puede cambiarle la vida a un inversor afortunado (o inteligente) en una fase inicial.

UN salida de inicio también permite a todos tomar lo aprendido y aplicarlo a su nueva empresa, con más posibilidades de volver a lograr la misma hazaña, y en este mundo de salidas, las ganancias no son tu problema (todavía).